Ortaya Karışık Kur Menüsü ve Rekabetçi Kur

Haber7.com yazarı Dr. Ahmet Yarız, 'Ortaya karışık kur menüsü ve rekabetçi kur' başlıklı yazısında, iç-dış siyasi etkenler ve ekonomik gelişmeler ışığında Dolar/TL kurunu grafikler eşliğinde analiz etti.

ABONE OL

Döviz kuru veya yaygın kullanımla Amerikan Doları (USD/TL) 2018 yıl başından itibaren yükseliş sürecine girmiş, kamuoyunun bugünlerde unuttuğu o dönemde tutuklu yargılanan Rahip Brunson ile ilgili başta başkan Trump olmak üzere ABD yönetiminin doğrudan ülkemizi hedef alan açıklamaları ve yaptırım tehditlerinin etkisiyle hızla yükselmiş ve gün içi işlemlerde 7,20 TL’nin üzerine çıkarak hafızlarda unutulmaya yüz tutmuş kur endişelerinin yeniden gündeme gelmesine neden olmuştur.

ABD ile ilişkilerin PKK/YPG/Suriye’nin Kuzeyi-Halkbank-S 400 özelinde ve genel olarak gerginleşmesi, yurt dışı diğer ekonomik ve finansal gelişmeler, erkene alınan Cumhurbaşkanlığı ve Milletvekili genel seçimlerinin hemen ardından yerel seçim sürecine girilmesi, 31 Mart yerel seçimleri ve İstanbul’da tekrarlanan belediye başkanlığı seçimi ile birlikte bir buçuk yılı aşan süredir kamuoyunun gündeminde ilk sıralarda yer alan döviz kurunda, 2002 ile başlayan ekonomik istikrar sürecinde rastlanmayan dalgalanmalar ve yükselişler gerçekleşmiştir. Döviz sepeti (0,5 USD+0,5 EUR) 2017 yılında % 15, 2018 yılında % 35 ve 2019 yılı Temmuz sonuna kadar % 4 artış gösterirken iki buçuk yılı aşan bir sürenin sonunda ise toplamda % 63 artış göstermiştir. 2017 Ocak-2019 Temmuz arasında döviz sepetindeki artışın % 100’e yaklaştığı dönemler yaşanmış ancak daha sonraki düşüşlerin etkisiyle artış oranı % 63’e kadar gerilemiştir. Döviz sepeti ile USD ve EUR kurlarındaki gelişim Grafik 1’de verilmektedir.

Grafik 1: Döviz Kurunun Gelişimi (Ocak 2003-Temuz 2019

Amerikan Doları Ocak 2003-Temmuz 2019 arasında en yüksek gün sonu değerine 6,89 TL ile 14 Ağustos 2018’de ulaşmış, ardından aşağı yönlü ve dalgalı bir trend izleyerek 31 Temmuz 2019’da 5,58 TL’ye gerilemiştir. Döviz kurundaki ataklar ile başlayan yakın ekonomi tarihimizin en önemli finansal dalgalanmasında, Ağustos 2018 sonrasında açıklanan Yeni Ekonomi Program (YEP) ile birlikte alınan mali ve parasal önlemlerin etkisiyle döviz kuru önce durulmaya başlamış ve ardından düşüş sürecine girmiştir. Türkiye ile ABD arasındaki politik risklerin daha ileri bir noktaya taşınmayacağı algısı da düşüş sürecine destek vermiştir. Döviz kurunda, en yüksek değere ulaşılan tarih olan14 Ağustos 2018 ile 31 Temmuz 2019 arasındaki yaklaşık bir yıllık süre esas alındığı takdirde gerçekleşen % 25 azalışın devam edebileceği ve kurun daha da gerileyebileceği kamuoyunun gündeminde yer almaya başlamıştır.

Öte yandan 2018 yıl sonunda FED’in beklenmedik bir politika değişikliğine giderek faiz artırım sürecini sonlandırması ve faiz indirimlerine başlaması, Avrupa Merkez Bankası (ECB) ve diğer gelişmiş ülke merkez bankalarının düşük faiz politikalarına devam etmeleri ise global finansal piyasalarda beklentilerin olumlu yöne dönmesine neden olmuştur. Olumlu havanın daha da güçlenmesini sınırlayan (ABD-Çin ticaret savaşları, AB başta olmak üzere gelişmiş ekonomilerde durgunluk endişeleri, son yılların en parlak ekonomi performansını gösteren ABD’de yavaşlama sinyalleri, bölgesel politik sorunlar vb.) çok sayıda faktöre rağmen global finansal piyasalarda ılımlı ve ihtiyatlı bir iyimserlik gözlenmektedir.

Yurt dışı ve yurt içindeki gelişmelerin etkisiyle yaşanan iyimserlik, kamuoyunda son bir yılda daha çok taraftar toplayan döviz kurunda sürekli artış söylemlerine ara verilmesine yol açmıştır. Geçen bir yılda, döviz kurunun bulunduğu seviyenin daha da üzerine çıkacağı söylemleri sürekli olarak yüksek sesle dile getirilmiş ve daha çok taraftar bulmuş, bugünlerde ise ilk kez yurt dışı kurumların analizlerine de dayanarak bugünkünden daha düşük kur seviyeleri telaffuz edilmeye başlanmıştır.

Döviz kurunda yaşanan gerek artış ve gerekse düşüş yönlü dalgalanmalar; yatırım, üretim, satış, satın alma, fiyatlama, beklentiler vb. tüm iktisadi faaliyetlerin sağlıklı, öngörülebilir ve istikrarlı bir zeminde oluşmasını engellemekte, ekonomide çok yönlü sorunlara kaynaklık etmekte, etkileri kısa ve orta vadede ortaya çıkan tahribatlara neden olmaktadır. Kurdaki hızlı artışlar enflasyon başta olmak üzere, ödemeler dengesi, büyüme ve bütçe performansını olumsuz etkilerken hızlı yükselişler sonrasında yaşanan düşüşler ise oluşan tahribatları kısa zamanda telafi edememekte, ekonominin temel dinamiklerindeki iyileşme süreci ile makro ekonomik göstergelerde oluşan tahribatların onarılması daha uzun bir zamana yayılmaktadır

Öte yandan kurdaki düşüşün devam etmesi ihtimali, son bir yılda ülkemizde yeniden öne çıkan ihracat atağının yavaşlaması ve ithalatın cazibesinin artması konusundaki endişeleri de beraberinde getirmiştir. Bu aşamada ihracatta yakalanan artış eğiliminin korunarak muhtemel bir motivasyon ve güç kaybının önüne geçilmesi amacıyla “Rekabetçi Kur” söylemi ekonomi yönetimi tarafından da yüksek sesle ifade edilmeye başlanmıştır. Bu yazımızda; Nominal Kur, Spekülatif Kur, Reel Efektif Kur, Adil Ekonomik Kur vb. kavramların yer aldığı “Döviz Kuru” ailesine katılan yeni “Rekabetçi Kur”’un tanımı ve seviyesi ele alınmaktadır.

“Rekabetçi Kur” adından anlaşılacağı üzere ülke ihracat kapasitesinin dünya ihracat pazarlarında rakiplerine karşı rekabet gücünü öncelik almaktadır. Ülke içindeki enflasyon, TL’nin değeri, ihracatın yapısı, dünya ihracat pazarlarındaki rakip ülkelerin kur seviyeleri, rakip ülkelere göre avantajlar-dezavantajlar, ihracata verilen destekler, global ticaret hacmindeki büyüme eğilimleri vb. unsurlar rekabetçi kur seviyesini doğrudan etkileyen faktörlerdir. Bu faktörlerin başında sayılan enflasyon, TL değeri ve ihracat pazarlarındaki rakip ülke para birimlerinin değerlerini bünyesinde bulunduran Reel Efektif Döviz Kuru (REK) “Rekabetçi Kur” seviyesinin belirlenmesinde önemli bir göstergedir. Ülkemiz ihracatının yapısı ve bileşimi dikkate alındığında rekabete kapalı ve birim fiyatları pahalı yüksek teknoloji ürünlerin payı son derece sınırlıdır. Buna mukabil fiyat rekabetine duyarlı konvansiyonel ürünlerin payının çok yüksek olması nedeniyle döviz kuru ihracat performansında etkili olmaktadır. Bu etki, ihracat pazarlarında rakip ülkelerin para birimlerinin değeri ve yerel enflasyon gibi unsurları içermesi nedeniyle REK’in “Rekabetçi Kur” hesabında önemli bir avantaja sahip olmasını sağlamaktadır.

Bir ülke para biriminin başka bir ülkenin para birimi cinsinden ifade edilmesi ‘Döviz Kuru’ veya ‘Parite’ olarak ifade edilmekte, Türkiye’nin dış ticaretinde önemli paya sahip ülkelerin para birimlerinden oluşan sepete göre TL’nin ağırlıklı ortalama değeri ise Nominal Efektif Döviz Kuru (NEK) olarak tanımlanmaktadır. Nominal döviz kurlarının ülkeler arası nisbi fiyat farklarını göstermemesi nedeniyle enflasyon, GSYH ve işgücü maliyetleri vb. kriterler kullanılarak NEK üzerindeki fiyat etkileri arındırılmakta ve Reel Efektif Döviz Kuru (REK) elde edilmektedir. Reel Efektif Döviz Kuru (REK) TL’nin reel düzeyinin göstergesi olarak kabul edilmektedir.

TCMB tarafından (TÜFE, GSYH, İş Gücü Maliyetleri vb. farklı) makro ekonomik göstergeler kullanılarak hesaplanan REK, ekonomilerin rekabet güçlerinin değerlendirilmesinde önemli bir makro ekonomik gösterge olup NEK’in hangi oranda gerçekçi olduğunu göstermektedir. TCMB tarafından 2003 yılında, başlangıç değeri 100 olarak hesaplanmaya başlayan REK’in 100 değerinin altına gerilemesi ile yurt içindeki mal ve hizmet fiyatlarının göreli olarak düştüğü ve ihracatta rekabet gücünün arttığı, 100 değerinin üzerine çıkması halinde ise ithal mal ve hizmetlerin fiyatlarının göreli olarak ucuzladığı, ithalatın avantajla hale geldiği ve ihracatta rekabet gücünün azaldığı kabul edilmektedir.

TÜFE bazlı REK hesaplaması Türkiye’deki fiyat düzeyinin dış ticaret yapılan 45 ülkenin fiyat düzeylerine oranının ağırlıklı ortalaması ve dış ticaretteki payı esas alınarak yapılmaktadır. Grafik 2’de Ocak 2003-Temmuz 2019 dönemine ait USD/TL ve REK verileri yer almaktadır.

Grafik 2: Reel Efektif Döviz Kurunun (REK) Gelişimi (Ocak 2003-Temuz 2019

Grafiğe göre; REK Ocak 2003-Mayıs 2013 döneminde 100 değerinin oldukça üzerinde kalmış bir başka ifadeyle TL istikrarlı bir şekilde gücünü korumuştur. TL, Haziran 2013’ten itibaren maruz kaldığı ataklara rağmen sınırlı bir değer kaybı yaşamış ve REK Ekim 2016 sonuna kadar 100 değerinin hemen üzerinde kalmayı başarabilmiştir. Ancak TL’deki zayıflamanın Ocak 2017’den itibaren artması ve özellikle Mayıs 2018’den sonra hızlanmasıyla REK, 100 değerinin oldukça altında kalmaya başlamıştır.

Daha ayrıntılı bir analiz için Tablo 1’de yer alan verilerde REK’in Ocak 2003-Temmuz 2019 dönemdeki değer değişimleri ile ilgili önemi ipuçları yer almaktadır.

Tablo 1: Reel Efektif Döviz Kurunun (REK) Gelişimi ve Dönem Ortalamaları (Ocak 2003-Temuz 2019)

REK 16 yıllık sürede en yüksek düzeyine 127,72 ile Aralık 2007’de ulaşırken dönem içindeki en düşük düzeyini ise 62,49 ile Eylül 2018’de görmüştür. En yüksek düzeyin kaydedildiği Aralık 2007’de 1,17 USD/TL seviyesi TL’nin % 28 oranında aşırı değerli, en düşük düzeyin kaydedildiği Eylül 2018’deki 6,09 USD/TL seviyesi ise TL’nin % 38 oranında aşırı değersiz olduğu anlamına gelmektedir.

Öte yandan REK’ in Ocak 2003-Temmuz 2019 aralığındaki değer değişimleri dört döneme ayrılarak incelendiğinde ilgili dönemlerdeki gerek yurt dışı gerekse yurt içi siyasi, ekonomik ve finansal konjonktürün REK değerleri üzerinde önemli etkileri bulunduğu görülmektedir.

· 1.Dönem: Ocak 2003-Mayıs 2013: Bu dönem tüm dönemler içinde diğerlerine göre en istikrarlı olanıdır. Dönemin en önemli gelişmesi 2008 global krizinin tüm ülkelerdeki yıpratıcı etkilerine rağmen Türkiye içine yansımaları sınırlı olmuş ve REK’in ortalaması dört dönem içindeki en yüksek değeri olan 111,67 olarak gerçekleşmiştir.

· 2.Dönem: Haziran 2013-Eylül 2018: Haziran 2013 ile başlayan bu dönemin belirgin özelliği FED’in bilanço küçültme ve faiz artırımına başlayacağı anonsu ile global piyasalarda fırtınayı başlatmasıdır. Global fırtına, FED’in faiz artırımları ve bilançosunda sınırlı küçültmeye rağmen dünya piyasalarında ve ülkemizde önemli olumsuz etkiler oluşturmuş, finansmana erişim zorlaşırken maliyetler ise önemli oranda atmıştır. Yurt dışı piyasalarda yaşanan olumsuz gelişmelere yurt içindeki PKK-DAEŞ kaynaklı terör saldırıları, Güney Doğu’daki hendek olayları, Suriye ve Irak sınırlarında ülke güvenliğini tehdit eden gelişmeler, Gezi olayları, 17-25 Aralık Süreci, 15 Temmuz Darbe Girişimi ile ABD ile yaşanan politik ve Halkbank’ hedef alan ekonomik sorunlar eşlik etmiş ekonomide ve finansal piyasalarda yaşanan gelişmeler TL’nin değer kaybını artırmış ve bunun sonucunda REK ortalaması ilk döneme göre azalarak 102,18 seviyesine gerilemiştir. Anılan dönemdeki çok sayıda yurt dışı ve yurt içi olumsuz faktörlere ve azalışa rağmen REK ortalamasının 100’ün üzerinde kalması sınırlı kayba rağmen TL’nin gücünü koruduğu anlamına gelmektedir.

· 3.Dönem: Ekim 2016-Eylül 2018: Bu dönemin başlangıcını ülkemizde tutuklu yargılanan Rahip Brunson hakkında ABD başkanı Trump’ın doğrudan Türkiye’yi hedef alan ve tehdit mesajları içeren tweeti oluşturmaktadır. Dünya ekonomi ve siyasi tarihinde eşine az rastlanır türden tehdit mesajlarına ABD yönetiminden üst düzey isimlerin de katılması, serbest bırakılan rahibe rağmen bu kez Rusya’dan satın alınması planlanan S-400 hava savunma sistemlerinin ABD ile sorunlar kümesinin vitrinine çıkartılması bu dönemin belirleyici faktörüdür. Erkene alınan Cumhurbaşkanlığı ve milletvekili seçimlerinin ardından yerel seçim sürecine girilmesi de yurt içi ekonomik süreci etkilemiştir. Ayrıca ABD-Çin arasındaki ticaret savaşları, İran’a yeni yaptırımlar vb. faktörler TL üzerinde sınırlı da olsa yıpratıcı etkiler meydana getirmiş ve REK bu dönemin son ayı olan Eylül 2018’de tarihin en düşük değeri olan 62,49’a gerilemiştir. Dönem ortalaması ise ikinci dönem ortalamasının da altında ve 85,96 olarak gerçekleşmiştir.

· 4.Dönem: Ekim 2018-Temmuz 2019: REK’in Eylül 2018’de 62,49 ile kaydedilen en düşük değerinden sonraki ilk ay olan Ekim 2018-Temmuz 2019 dönemi de yurt dışı ve yurt içi siyasi ve ekonomik gelişmelerin etkisindedir. Yurt dışı gelişmelerin birinci ve belirleyici faktörü ABD ile ilişkiler olup yaşanan politik sorunların vitrindeki temsilcisi ise sürekli olarak değişmektedir. Geçmişte Halkbank, sonrasında Rahip Brunson, bugünlerde S-400 ve gelecekte öne çıkartılacak başka sorunlar Türkiye’ye yönelik ekonomik ve siyasi yaptırımların gerekçesi olabilecektir. Daha önce sadece Halkbank özelinde ve bankaya yönelik para cezası yaptırımı gündeme getirilir iken, sonrasında gerekçe değişerek S-400 özeline dönülmüş yaptırım tehdidine ekonomik ve siyasi boyut eklenerek kapsamı genişletilmiştir. S-400 tedarik sürecinin (satın alınması, Türkiye’ye getirilmesi, kurulması, aktive edilmesi vb.) tüm aşamalarında ABD üst yönetimdeki farklı birimlerden neredeyse gün aşırı yapılan yaptırım tehditleri dördüncü dönemin özellikle ilk yarısında belirleyici olmuştur. Öte yandan 2018 sonuna doğru başta FED’in politika değişikliğine giderek faiz indirim sürecine başlaması yurt dışında finansal konjonktürün olumlu yöne dönmesine neden olmuştur. Finansal konjonktürdeki beklenmedik ve keskin dönüş yanında S-400’lerin sevkiyatlarında ilk teslimatlara rağmen ABD Başkanı Trump’ın beklenmedik bir şekilde ve son bir yıldaki ABD söylemlerinin aksine Türkiye’yi haklı bulan açıklamaları, ABD ile politik risklerin daha ileri bir noktaya taşınmayacağı algısını güçlendirmiş, ülkemize yönelik global ve yerel bakışın değişmesine ve yaptırım risklerinin azalmasına neden olmuştur. Yurt içindeki 31 Mart yerel seçim süreci, sonuçları ve yenilenen İstanbul belediye başkanlığı seçiminin bu dönemdeki ekonomik ve finansal gelişmelere etkisi ise sınırlı düzeyde kalmıştır. REK’in bu dönemde kaydedilen değerleri 70-78 aralığında dalgalanmış ve dönem ortalaması da 74,01 olarak gerçekleşmiştir.

REK, TCMB tarafından hesaplanmaya başladığı Ocak 2003-Kasım 2018 dönemindeki 187 aylık süreçte en yüksek 127,72 değerine ulaşırken en düşük değer ise 62,49 olarak gerçekleşmiş ve iki dönem arasındaki oynaklık en düşük değere göre iki katına yakın oranda gerçekleşmiştir.

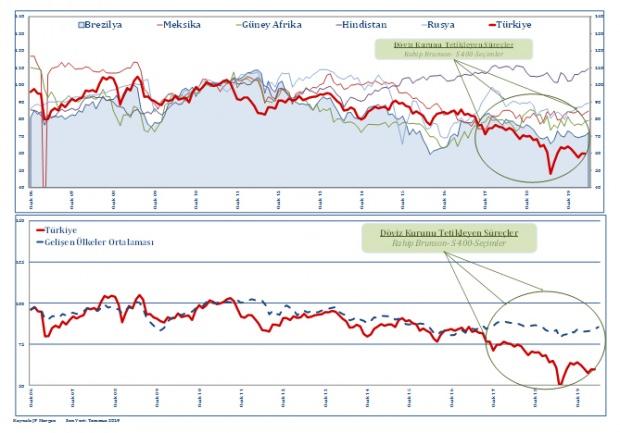

REK ile ilgili olarak TCMB dışında uluslararası yatırım bankası JP Morgan’ın yaptığı; Brezilya, Meksika, Güney Afrika, Hindistan, Endonezya, Polonya Rusya ve Türkiye’den oluşan gelişen ülkelerin para birimlerinin yer aldığı Reel Efektif Döviz Kuru Endeksi (REK) hesaplamaları da yukarıda yapılan analiz ve değerlendirmelerimizi desteklemektedir. Grafik 3 ve Grafik 4’te JP Morgan verileri esas alınarak oluşturulan Gelişen Ülkeler bazlı veriler yer almaktadır.

Grafik 3-4: JP Morgan Gelişen Ülkeler Reel Efektif Döviz Kuru (REK) Gelişimi (Ocak 2006-Temuz 2019)

Her iki grafikte TL’ nin 2017 başından itibaren Brezilya, Meksika, Güney Afrika, Hindistan, Endonezya, Polonya ve Rusya para birimlerinin her birine göre önemli oranda değer kaybettiği görülmektedir. Gerek TCMB ve gerekse JP Morgan kaynaklı veriler aynı yönde hareket etmekte ve 2017 yılı başından itibaren TL’deki değer kaybının benzer zaman diliminde ve aynı yönde olduğunu teyit etmektedir. Grafik 5’te her iki kurumun yapmış olduğu REK hesaplamalarını içeren karşılaştırmalı veriler bu görüşümüzü açık bir şekilde desteklemektedir.

Grafik 5: TCMB ve JP Morgan REK Gelişimi (Ocak 2006-Temuz 2019

TL’nin maruz kaldığı yüksek kayıplar ve düşüş yönündeki dalgalanmalar döviz kurunun hangi düzeyde ekonomi ve ekonomi dışı temellere dayandığı tartışmalarına yol açmaktadır. Bu tartışmalara ışık tutmak ve TL’nin reel değerini bir başka ifadeyle adil ekonomik değerini belirlemek için REK yardımıyla yeni bir hesaplama yapılmıştır. Bu hesaplamalar ile ekonomi dışı unsurların tamamen ihmal edilmesi halinde oluşması gereken döviz kuru bir başka ifadeyle “Adil Ekonomik Kur (AEK)” seviyesinin ne olması gerektiği sorusuna cevap aranmaktadır. Bu arayış sonucunda ekonomi dışı unsurların tümünün tamamen ihmal edilmesiyle hesaplanan “Adil Ekonomik Kur (AEK)” seviyesi Tablo 2’de verilmektedir.

Tablo 2: Adil Ekonomik USD Kurunun (AEK) Hesaplanması

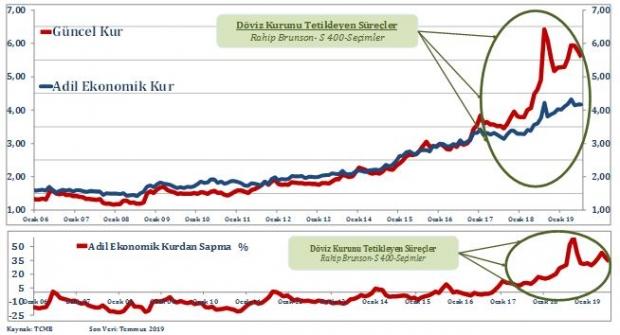

Tabloya göre; ekonomi dışı unsurlarının tümünün tamamen ihmal edilmesiyle, Adil Ekonomik USD Kuru (AEK) 4,17 TL olarak hesaplanmış olup güncel kurdan 1,41 TL ve % 25 oranında değer kaybı yönünde uzaklaşma göstermektedir. Anılan tarihteki güncel 5,58 USD/TL ile hesaplanan 4,17 USD/TL AEK arasındaki fark ekonomi dışı faktörlerden kaynaklanan risk köpüğü veya risk primi olarak değerlendirilmektedir. FED başta olmak üzere gelişmiş ülke merkez bankalarının para ve faiz politikaları, uluslararası sermayenin gelişmiş (ABD) veya gelişen ülkelere yönelmesi, ticaret savaşları ve dünya ticaretine yönelik endişeler, petrol fiyatları, çeşitli coğrafyalardaki sorunlar, ABD ile aramızda yaşanan başta PKK/YPG, Rahip Brunson ve S-400 krizleri, ülkemizdeki seçim süreçleri ile temel ekonomik göstergelerde önce bozulma ardından dengelenme vb. yurt dışı/yurt içi ile ekonomik/ekonomi dışı çok sayıda faktör risk köpüğü/risk primine etki etmektedir. Risk köpüğü/risk priminin yüksekliği güncel USD/TL kurunun Adil Ekonomik Kurdan (AEK) uzaklaşmasına yol açmaktadır. Grafik 6 ve

Grafik 7’de USD için hesaplanan “Adil Ekonomik Kur”, “Güncel Kur” ve “Güncel Kur”’un “Adil Ekonomik Kur”dan uzaklaşma oranları yer almaktadır.

Grafik 6-7: Güncel USD/TL- Hesaplanan Adil Ekonomik USD/TL ve Adil Ekonomik Kurdan Sapma Oranı %

Görüldüğü gibi 2017 Ocak ayından itibaren, “Güncel Kur” “Adil Ekonomik Kur”dan hızla uzaklaşmış ve uzaklaşma oranları Eylül 2018’de olduğu % 50’ye yaklaşmıştır. Ancak “Güncel Kur”un “Adil Ekonomik Kur’”dan uzaklaşması son iki yılda yaşandığı gibi sadece değer kaybı yönünde olmamış, Ocak 2003- Aralık 2010 dönemi içinde ortalama % 20 bazı dönemlerde ise değer kazancı yönünde % 25’e yaklaşan uzaklaşmalar gerçekleşmiştir. Buradan hareketle son günlerde daha yüksek sesle ifade edilen “Rekabetçi Kur” söylemini somutlaştırmak amacıyla Şekil 1’de ayrıntıları verilen göstergeler yardımıyla “Rekabetçi Kur” aralığı hesaplanmaktadır.

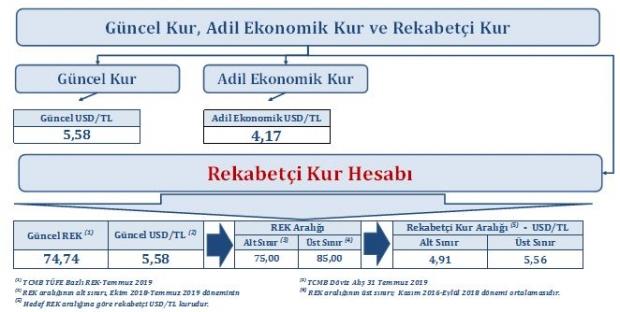

Şekil 1: Kur Menüsü ve Rekabetçi Kurun Hesaplanması

Yazımızda Ocak 2003-Temmuz 2019 aralığındaki REK verileri dört döneme ayrılarak analiz edilen dönemlerden; 3. Dönem (Kasım 2016-Eylül 2016) ve 4.Dönemdeki (Ekim 2018-Temmuz

2019) siyasi ve ekonomik gelişmelerin Rekabetçi Kur seviyesinin belirlenmesi açısından önemli eşikler olduğu düşünülmektedir. Bu düşünce ile her iki dönemdeki REK ortalamaları Rekabetçi Kur seviyesinin alt ve üst sınırı olarak alınmıştır.

REK alt sınırı; TL üzerinde son bir yılda ekonomik ve siyasi gelişmelerin etkisiyle yüksek değer kaybının yaşandığı (ve aynı zamanda 4.Dönemin ortalaması olan) 75 seviyesidir. Bu seviye, ekonominin zayıf TL nedeniyle oluşan tahribatları taşıyabileceği nihai seviye olarak değerlendirilmektedir. REK üst sınırı ise, TL’deki değer kayıplarının daha çok sayıda faktörün etkisinde kalarak zamana yayıldığı ve değer kayıplarının daha ılımlı olduğu (ve aynı zamanda 3.Dönemin ortalaması olan) 85 seviyesidir. Bu seviye ülke ihracat kapasitesinin rekabet gücünde TL’nin değeri faktörünü öncelikle dikkate alan bir seviyedir.

Bu çerçevede belirlenen REK alt ve üst sınır kabullerine göre “Rekabetçi Kur” USD/TL için 4,91-5,56 TL aralığında hesaplanmaktadır. Bir başka ifadeyle Temmuz 2019 sonu verilerine göre 4,91 – 5,56 aralığındaki USD/TL kuru ülke ekonomisinin makro ekonomik dengeleri açısından en uygun (optimum) aralık olarak belirlenmektedir. Açıklanacak yeni REK verileri hesaplanan USD/TL aralığını değiştirecek olsa da burada dikkatle izlenmesi gereken 75-85 REK bandıdır. Döviz kurunun 75-85 bandındaki REK değerleri içinde kalması yakın dönemde ülkemiz ekonomisi açısından özel önem verilmesi gereken bir alan olup döviz kurları yerine bu REK aralığına odaklanılmalıdır.

Bu aralığın dışına doğru yönelecek döviz kuru farklı ekonomik sorunlara neden olabilecektir. TL’nin değer kazanarak USD için tabloda hesaplanan 4,91 seviyesinin altına düşmesi ihracatta motivasyonu ve rekabet gücünü zayıflatırken ithal mallara yönelik talebin artışına ve dolayısıyla ödemeler dengesinde çifte olumsuz etkiye neden olabilecektir. Öte yandan TL’nin USD karşısında değer kaybederek 5,61 seviyesinin üzerine çıkması ise enflasyon, faiz oranları, finansman, büyüme, işsizlik, bütçe açığı vb. çok sayıda ekonomik gösterge üzerinde yıpratıcı etkilere neden olacaktır.

Yurt dışında ve yurt içinde olağan dışı politik ve finansal bir risk oluşmadığı takdirde Rekabetçi Kur için hesaplanan bu aralığın TCMB tarafından da dikkatle izlenmesi ve TL’nin aşırı değer kaybı veya aşırı değer kazanmasına yol açabilecek gelişmelere karşı önlem alması gerekmektedir. Global merkez bankaları tarafından tüm dünyada faiz indirme sürecinin başladığı, bilanço büyütme adımı ile parasal genişlemenin (2008 sonrasındaki kadar olmasa da) yeniden yaşanabileceği günümüz konjonktürü ve yurt içindeki makro ekonomik göstergelerin dengelenme süreci dikkate alındığında TL için değer kazanma potansiyelinin daha yüksek olduğu düşünülmektedir. Bu ahvalde USD/TL için hesaplanan 4,91 sınırının altına inilmemesi adına TCMB; 1) Yurt dışı gelişmeler ile birlikte yurt içindeki enflasyon, büyüme, iç ve dış talep vb. göstergeler eşliğinde faiz indirimlerine devam etmeli ve 2) Yurt dışında henüz başlayan uluslararası fon akımlarından ülkemize daha fazla yöneliş olması halinde ve her halükârda rezervleri artırmalıdır.

-

öğrenci 6 yıl önce Şikayet EtGelişmekte olan ülkeler için ideal REK aralığı 80-90 bandıdır. Bu da bize 4,70-5,30 aralığını vermektedir. İktisad derlerinde üniversite öğrencilerine verilen derler bu şekilde.Beğen